知らないと損するお金の話~政府の警告~資産運用の必要性

現在、全国で勉強会を開催していますが

特に東京は大盛況で、次の21日も予約が早々に埋まってしまいました。

東京は情報の大事さがわかる人が多いですよね。

(単純に人口も多いですが)

また次回は6月29日~7月1日で

香港金融勉強会を開催します。

現地集合、参加費は無料ですので

こちらも国内には無い海外の情報を知りたい方、

資産形成をしたい方などはぜひ、参加することをお勧めします。

先日の香港勉強会は男女合わせて15名ほど参加されましたが

職業も普通の会社員、、看護師、経営者、ネットビジネス、保険の営業

不動産経営、など様々な方が参加されていました。

どのような立場の人であっても収入は多い方がいいし

お金は増やしたい、守りたい!減らしたくない!

これは当たり前の感覚で、それすら考えていない人は

ちょっと危険ですよね!?

ですが今の日本はそれすら考えていない人って

割と多いんですよ。

さて、前回のメルマガでは「長生きリスク」についてお話ししました。

覚えておられますか?

簡単に言うと長生きすることで、仕事を引退してから

生涯に必要なお金が増えることから「老後破産」する人が多いという

社会問題なのです。

で、読者さんから

「そんなことないでしょう、私の祖父は80歳超えてもお金に困ることなく

普通に暮らしています」

このようなメッセージをいただきました。

この「長生きリスク」というのは、特に私が危険を煽っているわけではなく

政府、金融機関、新聞、保険会社などあらゆるところで普通に言われています。

インターネットで「長生きリスク」と入れて調べてみてください。

45万件以上ヒットしますから、、、

で、なぜ今になって長生きリスクが言われ、

私たちの祖父の世代では言われないのか?

それが本日のテーマなのですが

今と昔の国内事情です。

今、なぜ私たちの世代は長生きリスク、

老後のお金で悩まされるのか?

それは一つ大きいのは「年金問題」ですよね。

おじいちゃん世代は掛け金が少なくその割にもらえる年金額も豊富でした。

現在は人口減、税収減、国の借金、1000兆円

かつて保有していた年金記録8兆円が消えた問題など様々なマイナス要因から

現在では収入に対する掛金の割合が高くなっていますし、昔は賞与からの掛金徴収がありませんでした。

また、インフレ率は年代別の支給係数にきっちり反映されています。

つまり、昔は掛け金が少なくもらえる金額が多かったので老後も安泰

いま、これからは掛け金が高く、もらえる金額が少ない

70代の方で3000万円以上プラスなのに対して

50代の方はギリギリ、支払い額より受給額の方が多い。

40代の方では1000万くらいの払い損。

30代の方は1800万くらいマイナス

20代で2000万円以上の払い損といわれています。

これも日経新聞などに詳しく書かれています

http://www.nikkei.com/article/DGXNMSFK10011_10072012000000/

つまり老後の収入となるはずだった年金が

今の世代の人は「年金のために資産形成」ができず、

老後破産を迎えているのです。

年金とは?

自分の老後のための積み立てのはずと思っていますよね!?

ですが社会保険庁は「今の老人のためのもの」と言ってます。

つまり、あなたが毎月支払っている年金は老後のために残るものではなく

現在の老人のために支払っているわけです。

じゃあ!

あなたの老後はどうするのですか?

支払いは多く、年金は払い損!

人口は減少しているので、

あなたの老後に払ってくれる年金はドンドン減る一方です。

なので、今お金の知識のある人がこぞっていうのが

「自分年金」を作りましょう!ってことです。

自分で資産運用をして、自分の身は自分で守りましょう!

もう国が守ってくれる時代ではないのですよ!

ということです。

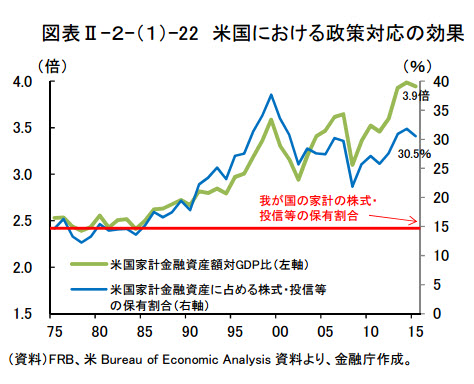

これは日本の金融庁が公表しています。

米国と日本の違いです。日本が赤い線。アメリカと全然違いますよね。

金融庁のレポートがあるのですが

そこから2017年の抜粋をすると

~~~~~~~~~~~~~

国民の安定的な資産形成に向けた課題と今後の対応策

(ア) 家計の金融・投資リテラシー

家計の金融・投資リテラシーの向上については、ガイドブックの作成・配布、ウェブサイトで

の情報発信、市民講座等への講師派遣やシンポジウムの開催等の取組みを関係団体とも

連携して推進している。もっとも、投資等を通じて家計自ら資産形成を行っていくための金融・

投資リテラシーの浸透に向けては、未だ対応の余地がある。

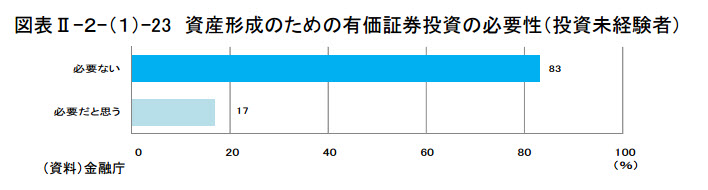

例えば、2016 年初に金融庁で行ったアンケート調査44では、投資未経験者のうち、約8割

が「有価証券への投資は資産形成のために必要ない」と回答しており(図表Ⅱ-2-(1)-23)、

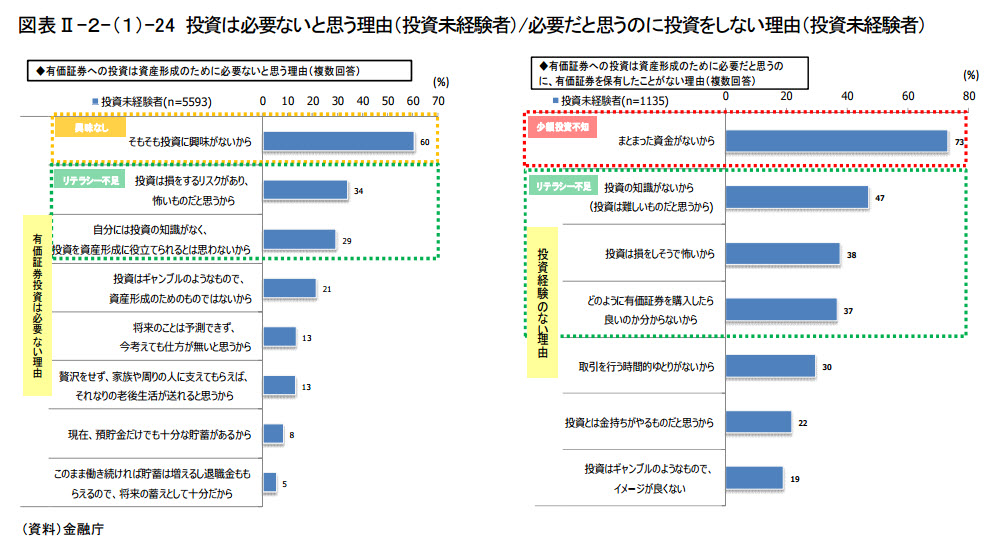

その理由としては「そもそも投資に興味がない」が約6割、「投資はリスクがあり怖い」、「投資

の知識がない」がそれぞれ約3割となった。また、「有価証券投資は資産形成のために必要

だ」と認識しながらこれまで投資したことがない層は、その理由として「まとまった資金がない」

との回答が7割強を占めたほか、「投資の知識がない」、「投資はリスクがあり怖い」という回

答もそれぞれ約5割、約4割となった(図表Ⅱ-2-(1)-24、複数回答)。

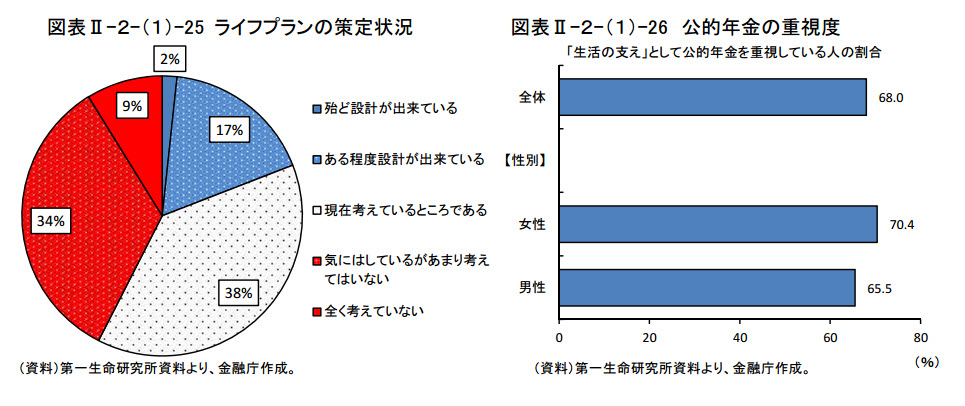

また、別のアンケート調査によると、資産形成の前提となるライフプランを立てているのは、

2割未満に留まり(図表Ⅱ-2-(1)-25)、4割弱がそもそも不要と考えている。

生活の支えとして「公的年金」を重視している者は約7割にのぼっている(図表Ⅱ-2-(1)-26)。

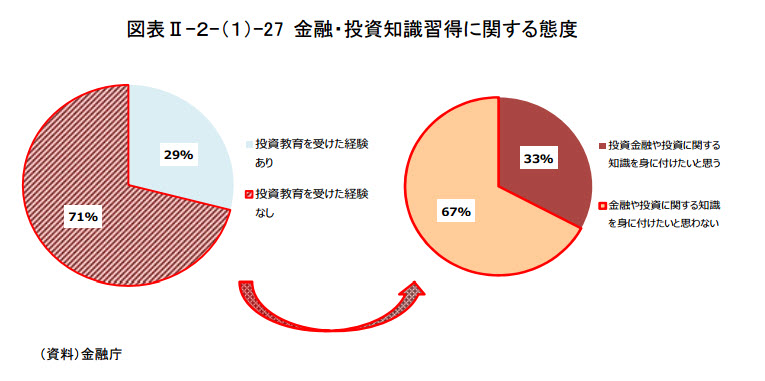

こうした結果から、投資教育の重要性が改めて確認できるものの、投資教育を受けたこと

のない者が約7割を占めており、そのうち約3分の2が、「金融や投資の知識を身に付けたい

と思わない」とも回答している(図表Ⅱ-2-(1)-27)。このため、本人が行動を起こさなくとも

投資教育を受けることができる外部的な環境(例えば職場積立 NISA や確定拠出年金等)の

整備を推進していくことが有効と考えられる。

また、実社会における投資教育の前段階として、学校の場で金融・投資に関する基礎知識

を学んでおくことも、有効と考えられる。米英等の諸外国や OECD では、金融教育において、

近年、知識に加え、健全な家計管理や生活設計の習慣化という行動の改善と適切な金融商

品の選択というスキルが重視される傾向にある。

我が国の学校における現状を見ると、金融の仕組みや働き等の知識の習得が重視される

傾向が見受けられるが、こうした知識のみならず、家計管理や将来の資金を確保するために

長期的な生活設計を行う習慣・能力を身に付けること、金融商品の適切な利用選択に必要

な知識・行動についての着眼点等を習得すること等も重要であると考えられる。

~~~~~~~~~~~~~~~~~~~~~~~~~

メチャメチャ長いので一部抜粋ですが

要約すると、

・日本国民はお金の知識がなく、

・投資の重要性を認識せず

・将来を国に依存しているので、「投資の重要性」を教育しなければいけない。

つまり国が正式に年金で「国民を守れません」と宣言しているわけです。

じゃあ!

あなたはどうするのですか?

★国が正式に★

年金をアテにしてはいけないよ!

自分の資産は自分で投資で形成しなさい!

と言ってるんです。

お金の勉強をしなければ、将来終わりですよ。

悲惨な地獄が待っていますよ!

今の老人とあなたの老後は全然違いますよ!

ということです。

そして、資産形成は一発逆転ではできません。

一発逆転できるようなものはリスクもその分高く

一発で破産する可能性も高いです。

ではリスク少なく、資産を形成するには?

1日でも早く、少しづつでも取り組まなければいけない!

ですが、あなたはこれを読んでいる時点で

おそらく人生の3分の1から半分は過ぎているはずです。

残された時間は本当に少ないのです。

それに気づき始めた人が今、知ってるか知らないかで

生涯に数千万円の差が出るお金の勉強会に参加しています。

あなたは自分の人生のために家族のために子供のために

いつ学びますか?

今日もお読みいただきありがとうございます。